CT中文2022-02-16 15:45:58

CT中文2022-02-16 15:45:58

加密投资者仍然希望美国证券交易委员会有朝一日会批准基于现货的比特币 ETF,但数据显示它有充分的理由不批准。

这不是美国证券交易委员会(SEC)第一次拒绝比特币现货交易所交易产品(ETP)的提议,但不同金融机构仍在继续努力。Cboe BZX 交易所最近在 1 月 25 日尝试将 Fidelity Wise Origin Bitcoin Trust 作为比特币ETP上市,但也以失败告终。

美国证券交易委员会 2 月 8 日发布的信函指出,交易所没有履行其证明基金“旨在防止欺诈和操纵行为”和“保护投资者和公共利益”的责任。

尽管比特币现货 ETP 的提议从未获得美国证券交易委员会的批准,并且此类产品在美国市场上不可用,但它们确实存在于欧洲市场。通过调查在欧洲市场交易的 ETP 的价格,人们可以很好地了解欺诈和操纵行为是否可能发生。

为了调查 SEC 对欺诈和操纵行为的担忧是否合理,本文将比较三个欧洲上市 ETP 的历史价格和 18 家交易所的比特币现货价格历史,看看是否存在任何可能导致市场操纵的重大价格差异。

SEC 的主要担忧SEC 从技术角度对 BZX 交易所的提议提出了两个主要担忧:

没有提供任何数据或分析来支持这样一种论点,即跨比特币平台的套利有助于保持全球比特币价格相互一致,从而阻碍操纵并消除任何跨市场定价差异。没有迹象表明不同比特币交易场所之间的比特币价格有多接近,也没有迹象表明,价格差异被套利的速度有多快。

交易所没有证明提议的指数计算方法会使提议的 ETP 能够抵抗欺诈或操纵。具体来说,该、交易所尚未评估不包括在指数组成比特币平台中的现货平台可能对用于计算指数的比特币价格产生的影响。

为了解上述问题是否存在,以及欧洲市场上市的 ETP 是否可能存在操纵行为,将以下三个在SIX Swiss Exchange上市的 ETP 的历史数据(来自 Google Finance)与交易所的比特币现货价格(数据来自Cryptowatch)进行了比较。

WisdomTree Bitcoin ETP(BTCW-USD)

21Shares Bitcoin ETP (SWX:ABTC-USD)

Coinbase Physical BTC ETP (SWX:BITC-USD)

比特币 ETP 与现货价格之间的相关性表明存在价格差异正如 BZX 交易所的提案中所述,该指数的计算将基于五个交易所——Bitstamp、Coinbase、Gemini、itBit 和 Kraken 在前五分钟内的成交量加权中位数价格(VWMP)。

在一个非常简单和基本的尝试中,使用了来自上述五个交易所中的四个——Bitstamp、Coinbase、Gemini 和 Kraken——的每日现货价格。

由于比特币 ETP 价格通常与比特币现货价格不同,因此所有图表都使用每日百分比变化(或每日回报),以便于比较价格差异。

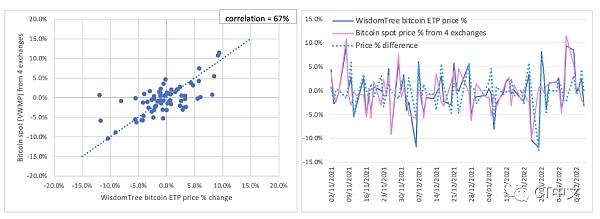

下图显示了三个 ETP 中的每一个与比特币现货价格之间的每日回报比较,这四家交易所使用交易量加权中值法计算出了比特币现货价格。

左侧散点图显示 ETP 价格与现货价格的接近程度。如果两者完全对齐,则所有点都应落在蓝色虚线上。右侧图比较了每日百分比回报,并绘制了两者之间的差异。

比较 WisdomTree ETP 和现货,虽然散点图集群中的大多数点都在 +/-5% 半径内,但在这个半径之外肯定存在一些显着的价格差异。在三个月期间的某一天,ETP 与现货价格之间的每日收益率差(蓝色虚线)达到 10% 以上。

来自 4 个交易所的比特币现货与 WidsdomTree ETP(变化百分比)

来源:Cryptowatch

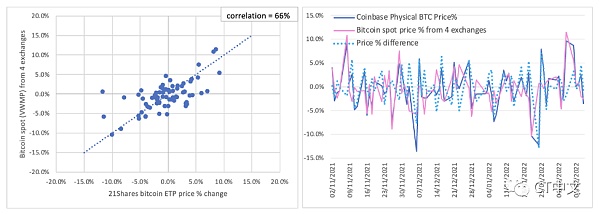

值得注意的是,ETP 价格百分比变化的波动性往往高于现货。下图比较 Coinbase 实物比特币(蓝线)和比特币现货(粉线)显示,前者的百分比变化可能达到近 15%,而后者仅超过 10%。

来自 4 个交易所的比特币现货与 Coinbase 实物比特币(变化百分比)

来源:Cryptowatch

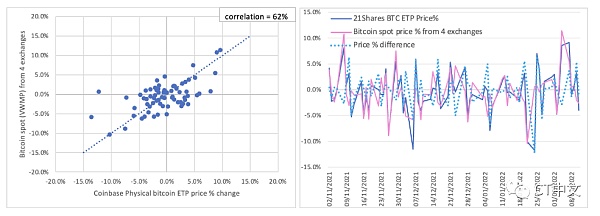

同样,21Shares 比特币 ETP 价格也比现货波动更大,与现货的相关性(62%)低于 WisdomTree(67%)和 Coinbase 实物比特币(66%)。

来自 4 个交易所的比特币现货与 21Shares ETP(变化百分比)

来源:Cryptowatch

上面显示的价格比较表明,ETP 价格与交易所的比特币现货价格之间存在跨市场定价差异。价格差异没有被足够快地套利,以防止操纵行为。

但是,需要强调的是,这只是使用每日数据进行的非常粗略的比较。价格差异可能是由于每个 ETP 用于计算收盘价的截止时间不同,即交易所交易产品不像加密货币现货价格那样 24 小时交易;他们在交易所的正常交易时间上午 9:30 至下午 4:00 进行交易。

此外,在实践中,将使用更高的频率来计算指数价格,即 BZX 交易所提案建议使用来自五个交易所的前五分钟数据计算指数价格,并每隔一天15 秒更新一次盘中指示值 (IIV) 。此处所做的分析仅使用每日汇总数据来代表指数价格,使用高频数据可能无法反映实际指数价格。

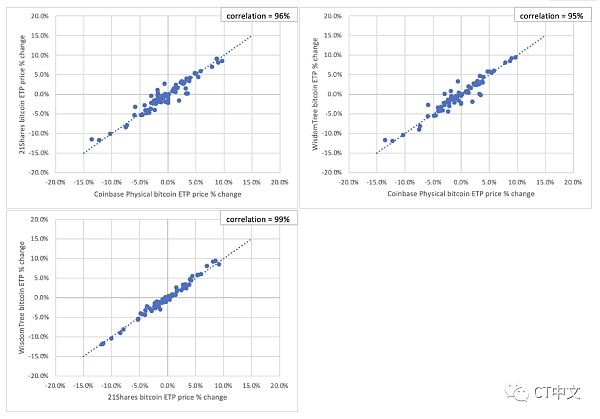

值得指出的是,尽管使用每日数据可以观察到 ETP 和现货价格之间的价格差异,但 ETP 之间的价格差异本身要小得多,如下图所示。

ETP 之间价格差异的散点图 来源:Cryptowatch

这些在同一交易所上市的 ETP 很可能都使用相同的频率和截止时间来计算其价格;因此,它们之间的价格差异较小。这强化了一点,即比特币 ETP 和比特币现货价格之间的价格差异可能来自 ETP 指数计算方法中使用的频率和截止时间,在本分析中不能完全相同地复制。

交易所之间的现货价格差异很小在文章开头提到的第一个问题中,美国证券交易委员会还询问了比特币价格在不同比特币交易场所之间的关联度。

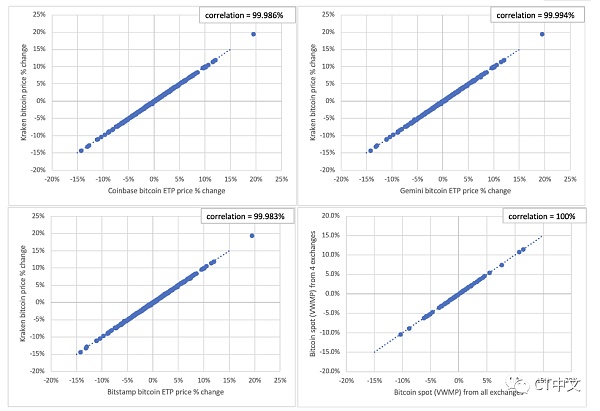

根据 Cryptowatch 从 18 家交易所收集的跨平台 BTC/USD 数据,交易所价格差异非常小。举个例子来说明价格之间的相关性,将 Coinbase、Gemini 和 Bitstamp 与 Kraken 进行比较,每对之间的相关性非常接近 100%。

美国证券交易委员会还担心不包括在指数成分中的现货平台的价格影响和操纵的可能性。如果其他平台的比特币价格与四个组成平台有很大差异,Bitstamp、Coinbase Gemini 和 Kraken 市场操纵者可能会寻求利用这种差异来获利。

为了查看四个平台与其他平台之间是否存在价格差异,下图右下角将四个平台的总成交量加权中值价格与所有 18 个交易所的总价格进行了比较。几乎完全对齐的线表明两者之间几乎没有区别。现货平台没有很大的价格差异,并且不同比特币交易场所的价格密切相关。

交易所之间价格差异的散点图 来源:Cryptowatch

由于每日价格如此相似,跨交易所的操纵行为将非常困难。然而,价格操纵仍可能在盘中发生,但由于缺乏高频盘中数据,这超出了这种分析的范围。

根据对三个SIX Swiss交易所的ETP价格和18个交易所的比特币现货价格的分析,ETP 和现货之间似乎确实存在价格差异。这可能会导致对 ETP 指数价格的操纵行为,即使申请人经常声称复杂的指数计算方法可以防止此类行为。

基于这些欧洲上市的 ETP 与现货价格之间的价格差异,SEC 对欺诈和操纵的担忧似乎是有道理的。也就是说,差异可能是由本次分析中使用的每日数据频率引起的,这与实际使用的高频数据不同。

相反,不同比特币交易场所之间并没有明显的价格差异。尽管与传统证券交易所相比,这些交易所的现货市场更加去中心化,受到的监管也更少,但通过这些平台恶意操纵价格仍可能非常困难。

鉴于存在大量中心化和去中心化、受监管和不受监管的加密货币交易所,很难证明所有交易所的价格效率和相似性。要说服SEC,美国ETP的申请者还有很长的路要走。

文:ELAINE HU

编译:Zion

责编:karen

以太坊Layer 2必知必会2023-04-26 15:03:27

浅析NFT未来:仅少数项目上涨 出圈项目会成赢家2023-04-26 14:15:26

E-CNY时代来临:当你的工资成为数字人民币2023-04-26 12:43:48

浅谈为什么MEV搜索者矿池并不可行?2023-04-26 12:08:40

"庄家"互撕 曝出加密巨头拉的那些"帮派"2023-04-26 11:59:08

怎样到达Web3世界:使用Web3技术的公司及集成到业务的步骤2023-04-26 11:53:15

稳定币项目 HAI、Starknet 2023 路线图2023-04-26 11:46:35

ChatGPT类产品安全隐患解决?英伟达发布开源工具包2023-04-26 11:26:24

蚂蚁集团发布HOU、AntChainBridge、Web3开放联盟链等多个Web3产品2023-04-26 11:24:46

ChatGPT背后的算力博弈 中国企业亟待打破美国桎梏2023-04-26 10:59:28

简析DWF Labs:出手频繁 颇具争议的加密做市商2023-04-26 10:48:45

NFT 交易平台生存现状研究:后版税战争时代下的龙头之争2023-04-26 09:20:51

以太坊提款功能开启后的带宽使用情况2023-04-26 08:30:24

上海升级提款效应:数据揭示 LSD 项目们的表现2023-04-26 07:28:37

3分钟读懂基于LayerZero的多链抗MEV DEX聚合器Cashmere2023-04-25 20:05:34

对话去中心化流动性质押协议Rocket Pool:如何促进以太坊Staking民主化?2023-04-25 19:02:21

Bankless:欧美都想监管稳定币 他们怎么做?2023-04-25 17:43:44

Coinbase起诉SEC全文:请在合理时间内回应加密规则请愿书2023-04-25 16:43:34

慢雾:Web3 假钱包第三方源调查分析2023-04-25 15:43:36

Binance Sensei介绍:您的Web3 AI导师2023-04-25 13:20:55